一、上游环节

1、木材

1.1 国内木材产量

根据统计,过去二十年来国内木材产量呈现先萎缩再扩张的走势。这基本与国内经济发展是一致的,从另一方面可判断木材具备农产品(000061,股吧)的周期性。进入2001年,木材产量平稳走高,至2008年达到峰值,随后保持在历史高位水平8174万立方米。由于林木生产周期较长,虽跟经济密切相关,但具备明显的延后性。

1.2 林业产能:

2008年末,政府出台政策,对林木种植的农户进行补贴,由此引发林木种植的热情。从下图可见,2008年起林业产能有明显增长,截至2013年9月全国林业总产值累计2216亿元/年。政策性的影响对林业产能明显。在未来一段时间,对上游供应的预期,需要密切关注政府对林木种植的补贴政策。

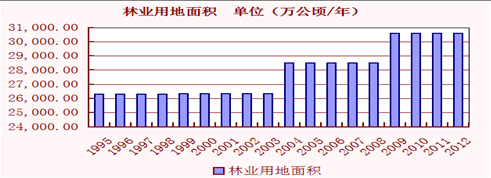

1.3林业用地面积:

与上述相同,由于2008年种植补贴政策的影响,令林业用地有明显的增长。由于林木种植的土地功能不会轻易转变,预期林业产能在未来三年内维持高位。

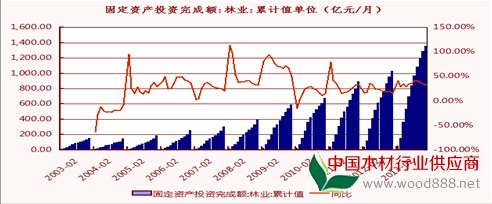

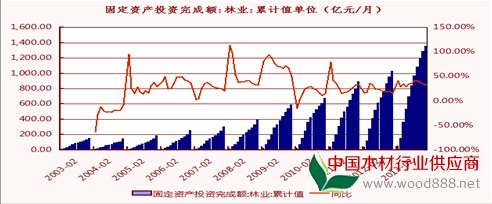

1.4 林业投资累计:

2014年3月全国林业投资累计完成额达170亿/月,投资额创新高由于林业投资带来可观的收益回报,而工业的增长处于下行,笔者预期林业投资仍将保持高速的增长,从而林木供应总量保持攀升。

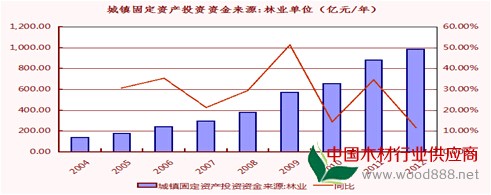

1.5 林业投资资金来源:

从2002年至2012年,林业投资资金的年均增速不低于15%,其中2012年增速仍保持12%。充裕的资金保证了林木的种植与产出。

1.6 木材进口量:

2008年金融危机后,国家投入四万亿元推动各行业的发展,其中房地产(000736,股吧)迎来黄金年,家具的消费出现大幅增长,为进口木材打开了极好的预期。2008年木材进口量低于1000万吨/年,而到了2012年进口量达4077万吨/年,短短四年里,进口量翻了四倍。

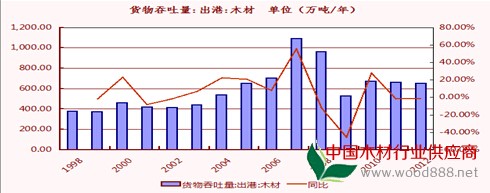

1.8 木材出口量

反观出口量,对比大幅增长的出口,出口近年呈现明显萎缩。这与木材主要内销的传统有关。

1.9 国际原木价格走势图:

从国内木材价格报价来看,过去三十年木材呈现明显的周期性走势,周期也比较长。例如从1992年至1998年为持续走低的熊市。比较近高位出现在2010年,如果按照周期来看,熊市仍未结束。

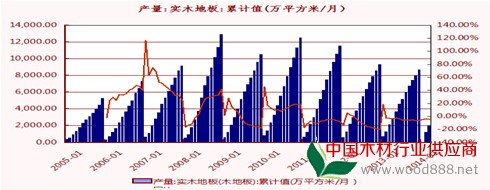

1.10 实木地板产量:

从2008年金融危机以来,实木地板的产量明显下滑。对比2008年产量,2013年下滑幅度接近30%。

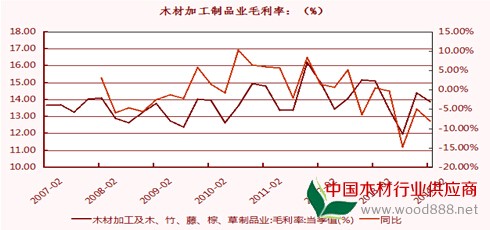

1.11 木材加工利润率:

尽管木材的产出量逐年上涨,但木材加工的利润保持在稳定的水平。下图数据,1999年至今木材的加工利润保持在10%-20%之间。说明木材的加工产出的弹性并不大。

2、锯材:

2.1 锯材产成品存货

而从锯材产出成品的存货量来看,一直保持稳定,并无明显变化。

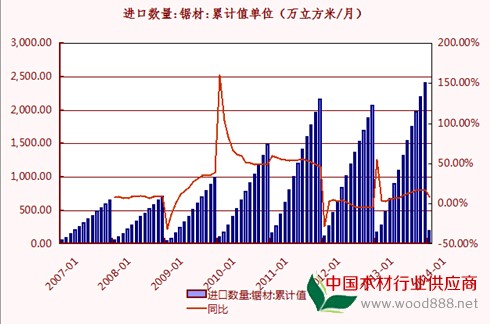

2.2 锯材进口量:

但锯材进口量从2009年以来,保持快速增长。而2013年12月当月进口量达2402万立方米创下历史新高。

2.3 锯材进口平均价:

在价格水平上,2014年1月锯材进口平均价达316美元/立方米,为历史新高。不过该价位水平与15年前的价格几乎差异不大。稳定的价格保证了木材的加工利润。而随着市场化的发展,可预期增长的供应量会否形成压力仍为未知之数。

2.4 锯材出口量:

相对进口量的大幅增长,出口量反而呈现萎缩,符合整个产出消费的格局。

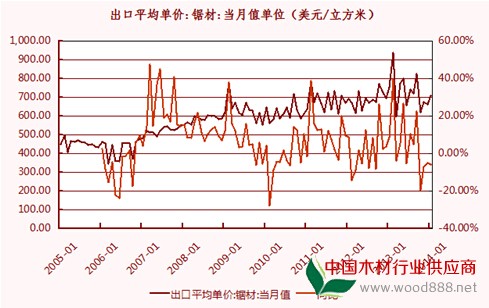

2.5 锯材出口平均价:

锯材出口均价保持稳定水平,数年都保持在600美元-700美元的价位水平。

2.6 锯材加工利润率:

与整个林木价格利润的特征相似,锯材的加工毛利润一直持稳。运行在15%-20之间。

3、小结

从木材、锯材的整体产出来看,一直保持增长,而2008年起呈现爆发性增长。长期稳定的加工利润令林业企业保持生产的热情,这必将造成供应的大幅增长。可以预见的是,下游一旦削减消费,木材的整体库存将大幅攀升。另外,从利润及产出来看,当前林业生产是缺乏弹性的。从这一点论证到木材未来价格的变化,非上游能决定,而是由消费端来决定。对于我们对于大商所的纤维板和胶合板的操作依据,更多应关注下游的情况。

二、中游环节(纤维板与胶合板)

1、纤维板

1.1纤维板产量:

过去15年,纤维板的产量保持快速增长。而从2008年至2013年,短短5年时间,纤维板的产量翻了一倍。

1.2 纤维板成品库存量:

从库存角度来看,纤维板近三年的库存保持稳定水平。结合产量及库存数据,可知纤维板的需求量同期有极大的上升。

1.3 纤维板销售值:

从下图数据可知,2012年末统计纤维板的产值达1200亿元,同比上升15%。上游供应持续增大,而下游消费可吸纳上游的增量。

1.4 纤维板毛利率

过去10年里,纤维板的毛利率保持在10%-20%。对比其他的工业产业,纤维板的加工毛利率处于稳定偏高的水平,对社会资金有一定的吸引力。

2、胶合板:

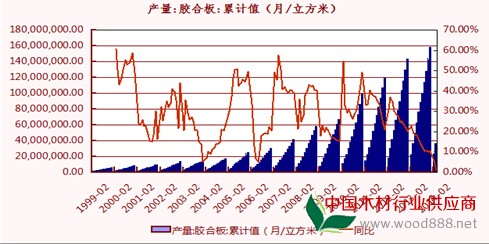

2.1胶合板产量:

与纤维板情况相似,胶合板的产量在过去5年有飞速增长。2013年全年,胶合板累计产出达1.6亿立方米,达历史比较高水平。

2.2胶合板进口量:

2013年全年进口量为15万立方米/年,较国内产量而言可以忽略不计。

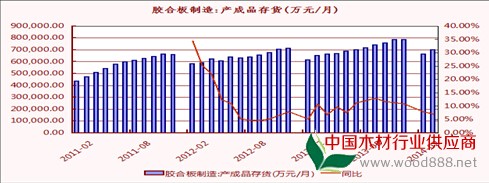

2.3 胶合板库存:

胶合板库存维持稳定水平,下游消费增长量抵消上游的供应压力。

2.4 胶合板毛利率:

胶合板的毛利率运行在12%-15%之间,稳定的利润确保投资资金的流入。

3.小结

与整个木材产业一样,纤维板及胶合板的供应在2008年后呈现飞速增长,而下游的消费增量抵消了上游的供应压力,从而令两板行业的利润率持稳。受利润及经营经验的驱动,可以预见的是,两板的行业产出仍将惯性增长,未来供应压力将难以避免。

三、 下游行业(家具与房地产)

纤维板胶合板需求数据:

1.家具

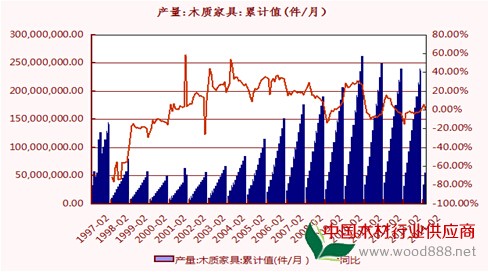

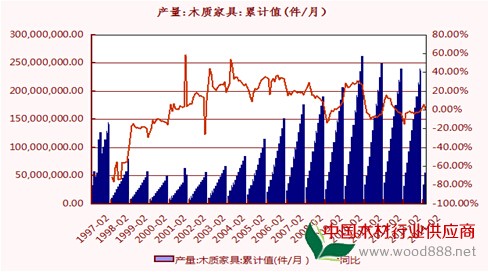

1.1家具产量:

在消费端来看木材产业可能才更客观。2008年至2010年,家具产出保持增长。而随后出现拐点,逐年呈现回落。至2013年底,全年产出2.43亿件,比峰值回落3.95%。

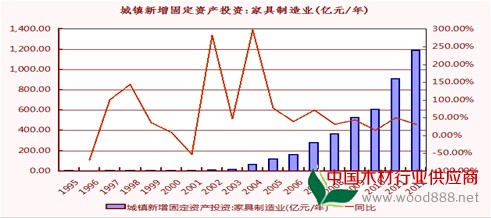

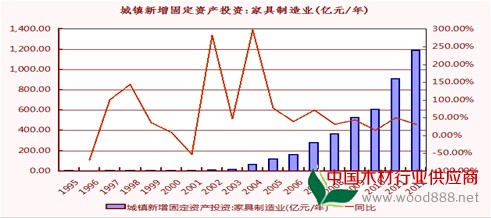

1.2家具制造业新增投资:

与家具产出不一致的是,家具新增投资却保持逐年增长。我们掌握的数据只有2012年以前的,可以看到家具行业高利润吸引的资金入场,但2012年后家具行业的激烈竞争令市场的高利润境况将逐渐难以为继。火热的投资潮或在不远的未来终将消退。

1.3 木质家具产成品库存:

家具行业投入增长带来了产出的扩大,同时库存也有明显的增长;2013年库存一度高达163万件。

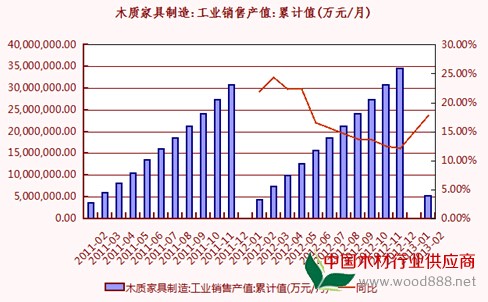

1.4木质家具销售值:

从过去两年的销售数据来看,家具消费仍保持一定的增长,但幅度有限。

1.5家具制造业毛利:

与整个木材加工行业一样,家具制造业的利润保持在13%-17%之间运行。

1.6 家具制造业景气指数:

援引WIND数据库家具景气指数,家具行业自2008年以来保持良好发展,目前处于峰值。

1.7 房地产景气指数:

受国家调控,房价偏高,经济转型等因素影响,房地产指数呈回落迹象。

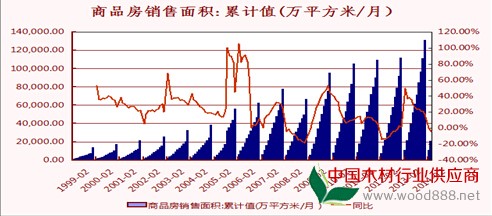

1.8 商品房销售面积:

2014年3月止商品房开发销售20111万平方米,较上年下滑-3.7%;

2.小结

从上述可知,由于稳定的利润驱动,家具产出及库存均呈现大幅增长。家具制造业新增投入在过去10年里,增幅竟达10倍,投资的惯性将决定家具的供给难以避免走入盈余的格局。而下游房地产收到宏观调控、经济转型等因素影响,对上游的板材消费有一定抑制作用。

四、总结:

1.产量方面,整个林木加工业的产出因稳定的投资回报率驱动,将在未来一段时期仍维持增长。

2.消费方面,家具库存呈现明显攀升,需求压力逐步显现;而房地产作为拉动板材消费的主要行业,目前面临调整。

3.产需将失衡,价格将面临大幅调整。对于林木加工业,对库存的卖出保值应加以重视;对于趋势投机者,两板的每次反弹或关键性下破将是卖出的机会。